从天使到VC再到PE,进而到A股市场,一个多层次的资本市场行业链条已经形成。通过这个链条,企业不仅获得资本支持,还得到了“伴随成长”、增值服务。借助这个链条,创新创业的星星之火开始燎原,并购重组以蓬勃之势在发展,新经济的动能异军突起,进而推动国家产业转型升级和经济结构调整的巨轮不断前行。

来源:上海证券报

3.53万亿元,这是截至11月中旬已在中国证券投资基金业协会(以下简称“协会”)备案的私募股权基金(PE)和创业投资基金(VC)的实缴规模;48%,这是PE、VC实缴规模在整个私募基金行业中的比重;2.2倍,这是PE、VC实缴规模比之2015年年初的倍数。

简单的三个数字,直观地勾勒出广义私募股权基金行业(含天使投资基金、PE和VC)的欣欣向荣之态。

这个行业里,不仅有“小而美”的特色基金,也有“精而专”的产业基金,还有“大而全”的母基金、资产管理平台。截至11月中旬,已在协会登记的PE、VC机构数量已经占整个私募基金管理人的52%,结合前述的资金规模,他们当之无愧地撑起了私募基金行业的“半边天”。

量增,质更要提高,方能由欣欣向荣之态发展为万年常青。

历经市场多年锤炼,天使投资、PE、VC无论是行业地位、运作合规性,还是投资专业性、队伍建设,较之多年前均取得长足进步。

伴随自身能力一同增长的,还有支持实体经济和创新创业的力度。据有关数据统计,2015年以来,PE、VC共有超过1万亿元投向实体经济,其中投资互联网及软件产业的规模为456亿元、投资新材料工业的规模为834亿元。

可以说,从天使到VC再到PE,进而到A股市场,一个多层次的资本市场行业链条已经形成。通过这个链条,企业不仅获得资本支持,还得到了“伴随成长”、增值服务。借助这个链条,创新创业的星星之火开始燎原,并购重组以蓬勃之势在发展,新经济的动能异军突起,进而推动国家产业转型升级和经济结构调整的巨轮不断前行。

质、量迎双升

根据协会公布的最新数据,截至2016年11月中旬,协会已登记私募基金管理人17468家,已备案私募基金43002只,实缴规模7.35万亿元。

其中已登记私募股权管理人7914家,管理基金12932只,实缴规模3.2万亿元;创投管理人1219家,管理基金2093只,实缴规模3244亿元。

从基金的规模看,PE和VC合计约3.53万亿元,在整个私募基金行业内占比达到48%;从基金管理人的数量看,两者合计9133家,占整个行业的52%。毫不夸张地说,它们撑起了私募基金行业的“半边天”。

这个行业的发展不仅仅表现在量上,还表现在“质地”的改变。

“2007年股权分置改革结束,证监会召集行业在武夷山召开会议,主题为‘结束两头在外,参与中国资本市场’。”

鼎晖股权投资管理(天津)有限公司董事长吴尚志回忆道。

当时内地多为传统的美元PE,普遍实行“两头在外”模式,即在海外融资、在海外寻求退出途径。

随着我国经济、金融逐步发展,相关制度不断完善和引导,这九年来,越来越多的PE在“扩容”的同时,增加人民币资产比重,积极地参与到中国资本市场的发展之中。以鼎晖为例,2007年鼎晖管理的总资产折算为人民币不到200亿元,均为外资;现在鼎晖已经管理着1300亿元资产,其中一半是人民币。

与此同时,PE、VC的投资专业性也在进一步加强。据普华永道会计师事务所观察,近几年PE、VC资金向早期及创业型项目投资的配置明显增强,与以往专注于上市前融资项目(Pre-IPO项目)不同,基金管理人对投资项目的选择更加专注于行业集中度、上下游产业链整合,更早期地投资于对于行业布局有可能产生影响的初创型企业。

催化新经济

推进“大众创业、万众创新”是适应经济新常态、培育发展新动能的必然选择。近年来,PE、VC在支持实体经济、促进创新创业方面发挥了积极作用。

证监会副主席李超曾在公开演讲中给出这样一组数据:2015年以来,股权投资基金、创业投资基金共有超过1万亿元投向实体经济。在已列明主要投资方向的基金中,主要投资互联网及软件产业的1315只、规模456亿元;新材料工业基金141只、规模834亿元;科技服务和科学研究类基金162只、规模227亿元。

国内外实践经验表明,创新创业活动的顺利开展,始终与资本的催化、促进作用相伴。特别是随着信息技术革命的深入推进,技术与资本更为紧密地结合。包括天使投资、VC、PE在内的私募基金从源头开始,在企业成长和产业发展周期的不同时点,通过不同方式,构建了风险资本形成的完整链条。

“中国其实不缺科技人才,也不缺优秀的科技成果,相对可能稍微欠缺一点催化剂、助推器,能够把研究室里的科技变成真正的产业化产品。”红杉资本股权投资管理有限公司创始合伙人沈南鹏指出。

创新工场董事长兼首席执行官李开复同样也提到了“催化剂”。他认为,在早期创业时期,天使投资人可以充当催化剂,为年轻的创业者提供更公开、透明、信息对称的条款。

深耕农业产业投资的信达资本董事长肖林指出,产业基金关注具体行业且向前端投资,体现出对实体企业真正的扶持,而非赚金融那一端的利润。

从效果上看,PE、VC的天然属性决定了其对创新创业型企业的投资效率更高,能够把社会资本有效嫁接给市场上最有竞争力的公司,这是资金高效地进入实体经济的好渠道。沈南鹏认为,技术创新必然会面临风险,既然有风险,资本尤其是风险投资基金扮演的角色就更加重要,在公司还没有成为公众公司以前,PE、VC能够扮演比银行更重要的角色,帮助企业成长,同时股权投资与债权投资可以形成良好的互补。

近年来,随着行业的不断发展和投资理念的转变,数量不在少数的天使投资、PE、VC开始寻求改变,不仅仅为创业企业注入资金,停留在纯粹的财务投资上,还基于自身专长,积极参与公司治理、引导发展战略,做到投资与“孵化”共举,“输血”与“造血”并重,促进了资本与技术、人才、创意的有效融合。

在行业协会会长洪磊看来,一个优秀的、值得信赖的创投基金管理人不仅是资金的供给方,更应该是被投企业的“辅佐者”和“带路人”,能够介入到企业的规划运营之中并发挥积极、正面的作用,帮助被投企业建立具有核心竞争力的商业模式和盈利模式,提升被投企业对环境变化与风险挑战的感知应变能力,奠定企业长期发展根基。

且行且规范

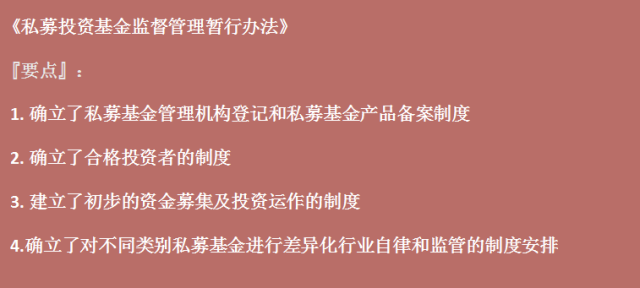

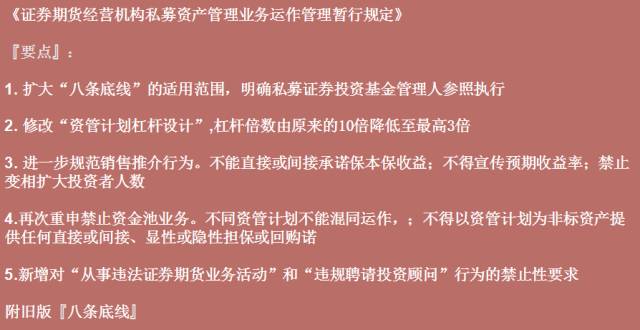

自2013年以来,包括创投在内的私募股权的监管职能划归证监会。随着监管转型、登记备案、自律管理等一系列改革措施渐次展开,私募股权市场在募资、投资、管理与退出机制上都取得了长足的发展。

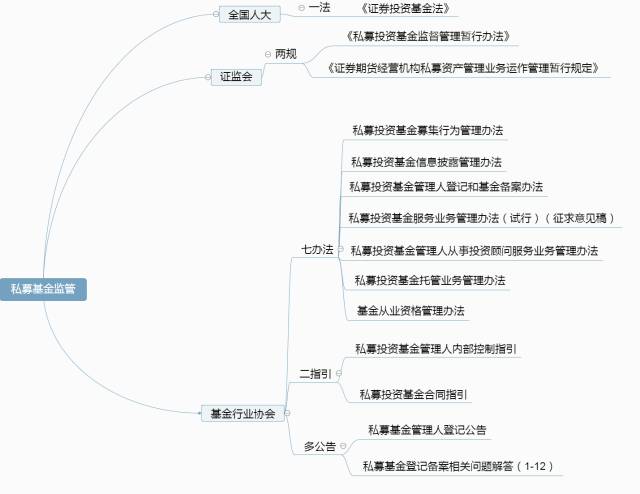

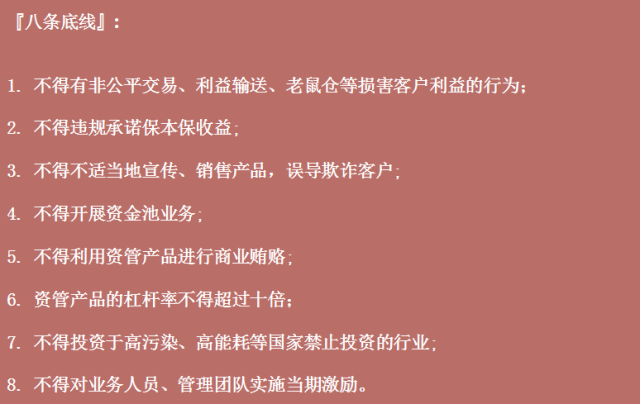

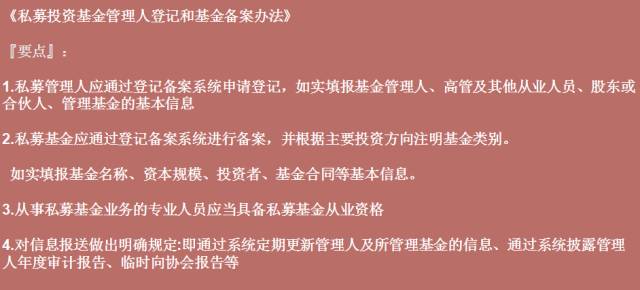

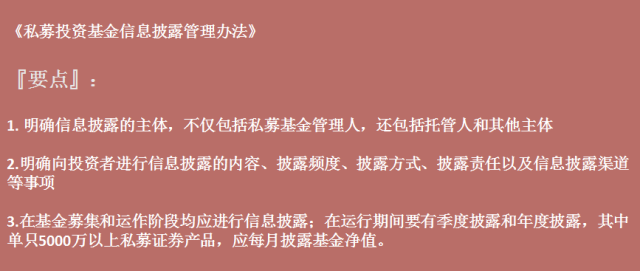

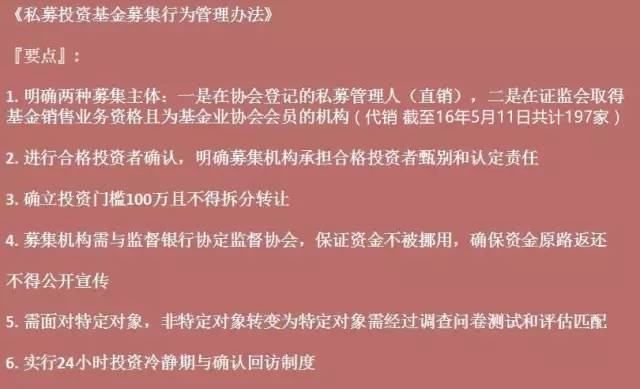

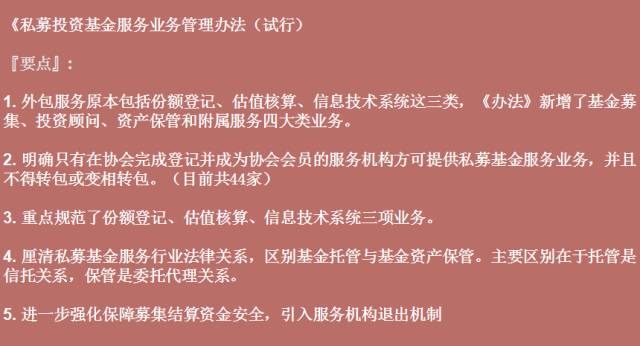

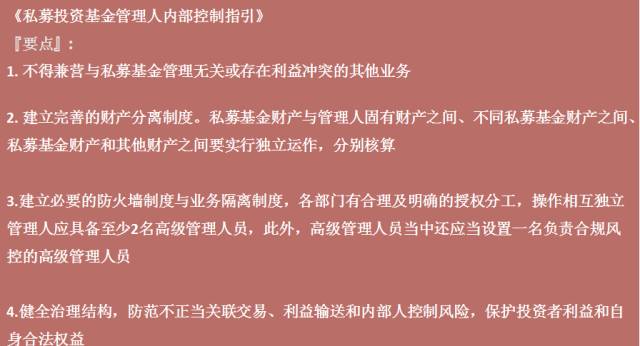

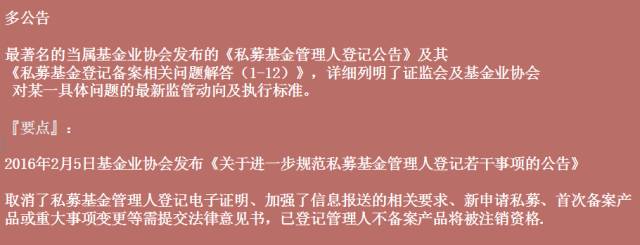

当然,从制度的完善来看,相较成熟私募市场,我国私募股权市场仍有显著差距,需在均衡投资者结构、丰富退出渠道、完善监管机制、加强人才培育等方面有所突破。目前,协会的“7+2”(7个自律管理办法和2个行为指引)自律管理规则体系正在加快构建中,全面覆盖登记备案、募集行为、投资顾问业务、信息披露、内部控制、合同指引、托管业务、外包业务等。

而且,随着经济、金融格局演变,资本市场不断发展,股权投资行为已经发生变化,我国私募股权基金的定义亟须重新界定和明确。

长期以来,国内的主流做法一直停留于简单地按照企业创业阶段来划分创业投资基金和股权投资基金。实际上,私募股权基金是从源头开始,在企业成长和产业发展周期的不同时点,通过天使投资、创业投资、并购重组等方式构建了风险资本的完整链条。本质上,天使投资是投给研究和创意,是经济增长的催化剂;创业投资是投给创业人才,让企业家精神真正变为有效的竞争力,奠定长期发展的根基;并购基金是投给生产要素的提质增效,加速新技术的扩散和转移,推动经济转型升级。准确理解私募股权基金的各类运作方式,才可为其专业化运作和差异化监管奠定认识基础。

据悉,下一步协会将尽快将私募股权基金专业委员会改组为并购基金专业委员会,集中力量建设并购基金信息披露自律规则,推动并购基金专业化发展,履行好对投资者和被投企业的双重责任。

信达资本是国内首批做实质性并购基金的机构。“这是我们未来发展的方向。”肖林表示,中国经济已经出现了成熟经济的特点,快速增长的阶段已经过去,剩下更多的是存量调整和创新,因此并购基金可以在其中发挥重大的作用,来解决宏观经济中存在的供应过剩的问题,也有助于提高企业效率、调整经济结构和实现产业升级。

今年9月20日,《国务院关于促进创业投资持续健康发展的若干意见》发布,为整个行业的发展带来前所未有的黄金发展机遇。在机遇面前,有理由相信,我国整个私募股权基金行业将伴随着制度的逐步规范越走越好。